香港の会計と税務の基礎知識と費用

香港での会計業務(記帳、経理、会計監査)や税務申告は、200社以上の法人管理の実績をもつ当社にお任せください。日系会社No.1の低価格と高品質により、大幅なコスト削減(日系会計事務所の半分以下)と業務負担の軽減を実現いたします。当社の日本人専門家スタッフが日本語にて中小企業から上場企業までの会計や税務を幅広くサポートします。

全ての香港法人(香港に登記されている現地法人)には会計監査と税務申告が義務付けられており、香港法人を維持・継続するために「記帳・経理、会計監査、税務申告」の基本的な流れを理解することが大切です。会計処理をおこなう場合には、香港の会社法と会計知識を熟知していることが重要であり、企業は会計知識をもつ経理人材を雇用するか、会計における専門家のアドバイスを受けながら手続きを進めていくことが大切です。特に法人税(事業所得税、Profit Tax)の申告では、遅延による厳しい罰則(罰金・推定課税・裁判所への出廷)があるため、素早く正確な会計処理をおこなうことが重要です。

当社ではお客様の会社状況を勘案し、香港での会計業務が適切かつスムーズに進むようにお手伝いしております。また、個人所得申告書の申告サポートにも対応しております。会計や税務申告のことなら何でもご相談ください。会計業務と税務申告のサービス概要と費用

会計業務(記帳、経理、会計監査)と税務申告(法人税、個人所得税)のサービス概要と費用の目安をご案内します。当社は日系会社No.1の低価格と高品質でお客様をサポートしており、価格面では日系会計会社の半分以下になることが多く、品質面では日本人の専門家スタッフが企業の業務負担を最大限軽減できるよう幅広い範囲を手厚くサポートしています。香港の会計に関することなら何でもご相談ください。

記帳・経理の代行サービス 年額3,000香港ドルより

当社の記帳サービスは、単純な取引仕訳やデータ入力だけではなく、香港の会計規則に沿った決算書(財務諸表)の作成までを業務範囲に含んでいます。経理サービスでは、日本人の会計における専門家スタッフがご要望に応じて経理全般をサポートすることが可能で、入出金や請求書の管理などを多くお引き受けしています。経理サービスの活用により、社内の不正防止や品質管理に役立つだけでなく、大幅なコスト削減にもつながります。香港で会計知識のある経理スタッフを雇用するには2万5000香港ドル以上の給与が目安となります。また、香港では不適切な会計処理の発覚により罰金などが科せられることがあるため、会計知識のあるスタッフを雇用するか、専門家のアドバイスを受けながら記帳をおこうことが大切です。会計記帳と決算書の作成を、会社決算日より2ヶ月以内に終わらせることも重要です。

会計監査のサポート 8,000香港ドルより/期

香港では全ての香港会社に会計監査が義務付けられています。会計監査とは、決算書の作成後に監査人(公認会計士・監査法人)にレビューを依頼し、監査報告書が発行されるまでの手続きのことを言います。会計監査が完了(監査報告書が発行される)するまでに約2カ月~3カ月の期間が掛かるため、株主総会や法人税の申告期日に間に合うように手続きを進める必要があります。会計監査サポートでは、当社がお客様と監査人の窓口となり、会計監査が円滑に完了するよう日本語でサポートします。費用面では日系会計事務所の半分以下となるケースが多く、中小企業から上場企業まで規模を問わず幅広く対応しています。また、会計監査のフェーズは会計業務の中で、最もトラブル(税務調査・罰金・推定課税・裁判所への出廷)が発生しやすいため慎重に処理をおこなう必要があります。

法人税と税務申告のサポート 500香港ドルより

香港会社には法人税(事業所得税、Profit Tax)の税務申告が義務付けられており、居住・非居住者に関係なく香港を源泉とした事業利益に対して課税されます。キャピタルゲインなどの資本や資産から生じる利益(配当、譲渡、利子等)、香港を源泉としない所得(オフショア所得)は香港では非課税となります。それ以外の香港税制の主なメリットとして、「低税率な法人税、8.25%と16.5%の二段階税率」、「繰越欠損金の期限が無く永続的に繰り越し可能」、「事業に関わる交際費は上限なく損金として計上可能」、「相続税、贈与税、消費税、住民税に相当する税金が無い」などがある一方で、税務申告の遅延や未申告の発覚により「罰金・推定課税・裁判所への出廷」などの厳しい罰則があるため注意が必要です。法人税の申告に不安がある方は当社の税務申告サポートをご利用ください。

個人所得の申告サポート 1,000香港ドルより

毎年5月頃になると、香港の税務局から個人所得の申告書(Tax Return – Individuals)が届きますので、所得(給与、不動産、個人事業主)と各種控除額を記入して税務局に申告しなくてはなりません。香港は源泉地主義を採用しているため、給与所得は居住者・非居住者に関係なく香港に源泉所得があれば給与所得税(Salaries Tax)の対象となります。香港の税務局は、「雇用契約の締結や執行場所が香港」、「雇用主(会社)の居住地が香港」、「給与の支払い場所が香港」のいずれか1つ以上が当てはまる場合は香港を源泉所得と判定すると案内しています。ただし、課税年度(4月1日~3月31日)の香港滞在期間が60日以下の場合、その従業員の給与所得税(役員報酬を除く)は免除となります。また、2カ国間で所得が発生している場合は、租税条約が関係するため注意が必要です。個人所得の申告に不安がある方は当社サポートをご利用ください。

会計に関連するご依頼やご相談までの流れ

- メールやお電話で会計に関連するお問合せをいただきます。

- お見積りに必要となる事前資料をご案内いたします。

- 提出書類からお見積りをし、お客様にご連絡いたします。

- お見積り確認後、会計業務で必要となる資料をご案内いたします。

- 会計資料が届き次第、業務完了までの期間をご案内します。

- 税務署や監査人などへの対応は当社がサポートいたします。

- 会計業務か完了しましたら、お客様へドラフト版をお送りします。

- お客様確認後、最終版を納品して業務完了となります。

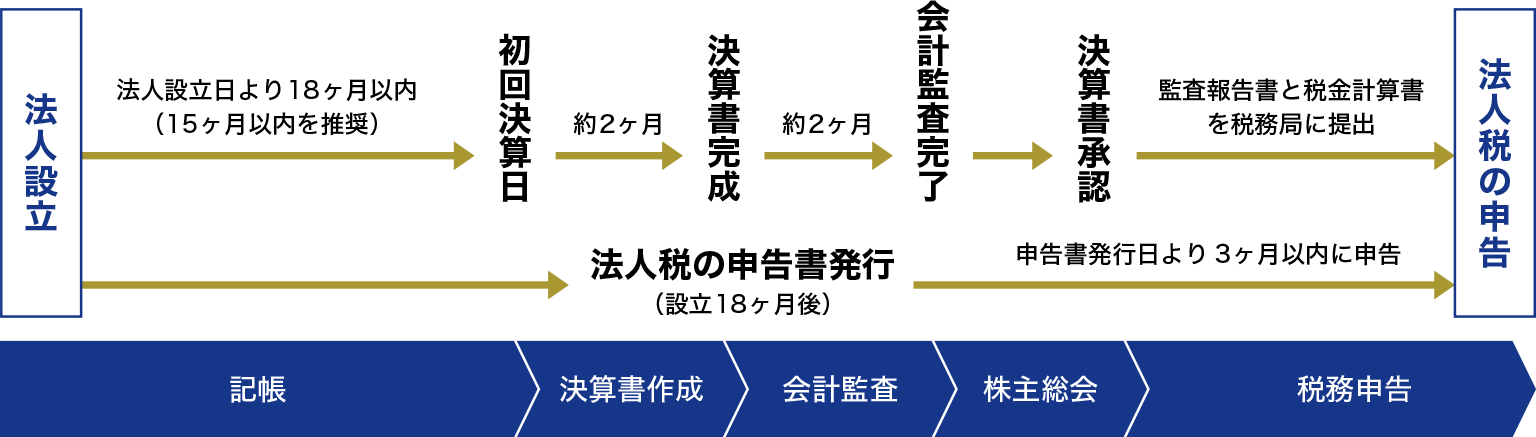

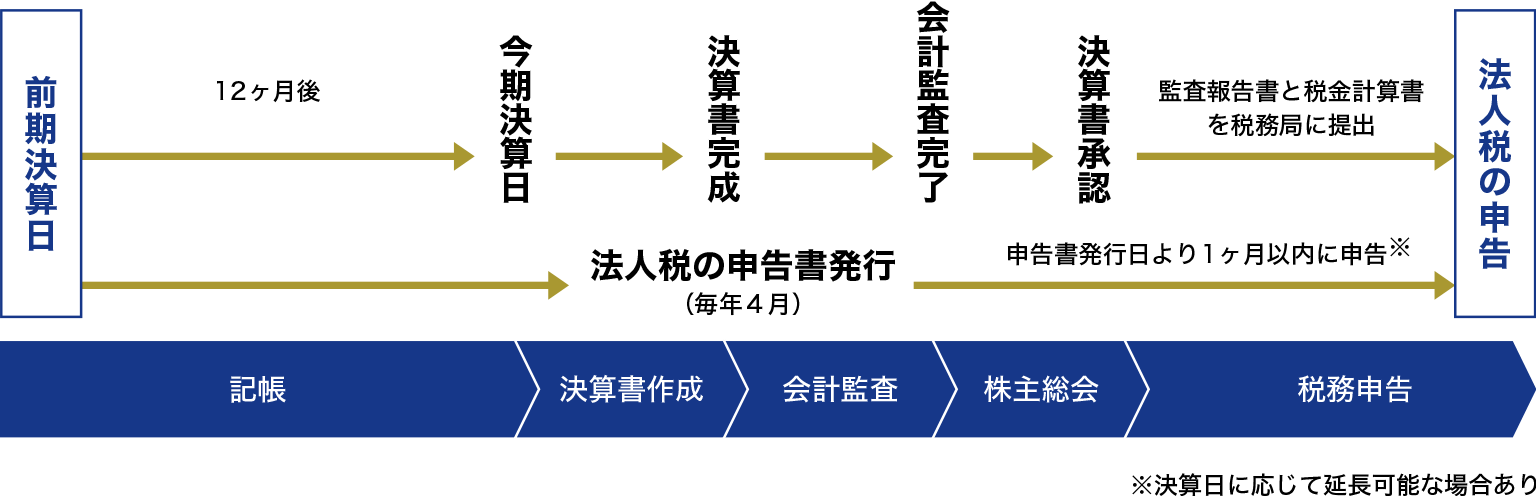

香港の会計記帳から税務申告までの流れ

香港会社を維持・継続するために、会計(会計記帳から税務申告まで)の流れを理解することは非常に重要です。

香港会社は法人設立日から18ヶ月以内(多くの企業は余裕をもって15カ月以内)に初回決算日を設定しなければなりません。初回決算日が過ぎた後は、会計記帳をして決算書作成を2ヶ月以内に終わらせ、香港の監査人(公認会計士・監査法人)に会計監査を依頼します。会計監査は約2ヶ月で完了となり、その後、株主総会と税務申告をして香港会社を維持・継続していきます。

香港にある10種類の税金を解説

香港には主に10種類の税金があり、所得に対して課される税金は以下の3種類となります。また、香港には相続税・贈与税・消費税・住民税に相当する税金は存在しておらず、日本に比べて税務申告の計算や手続きは簡素化されています。

1. 事業所得税(Profit Tax)- 香港源泉の事業所得に対する税金

2. 給与所得税(Salaries Tax)- 香港源泉の報酬、給与等の収入に対する税金

3. 不動産所得税(Property Tax)- 香港の不動産の家賃収入に対する税金

4. 商業登記費(Business Registration/BR)

香港法人および香港で事業をおこなうには商業登記が必要であり、香港政府が定める商業登記費用を毎年支払う必要があります。商業登記費用は、香港政府の財務状況や景気動向により免税されることもあります。現在の商業登記費用については、会社設立(法人設立)ページの会社設立費用の内訳の項目をご覧ください。(商業登記費用は3年分まとめて支払うことも可能)5. 印紙税(Stamp Duty)

印紙税は、香港の不動産を売買・賃貸借した場合、香港法人の株式を譲渡した場合に課せられます。不動産の売買では従価印紙税(AVD)、買主印紙税(BSD)、特別印紙税(SSD)という印紙税があり、住宅・マンションの購入と売却ページで詳しく説明しています。不動産を賃貸借した場合の印紙税については賃貸物件ページをご覧ください。香港法人の株式を譲渡した場合、「譲渡額または直近3か月以内の純資産額」のいずれかの高い金額の0.2%が印紙税額となります。ただし、グループ組織再編による株式譲渡の場合は、条件を満たすことで印紙税が免除されます。6. 固定資産税(Rates)

香港政府が定める不動産賃貸評価額を課税額とし税率5%を掛けた金額が固定資産税となります。7. 物品税

香港は自由貿易港のため関税はありませんが、酒、たばこ、石油系燃料、メチルアルコールの4種類には物品税が課税されます。8. 空港利用税

空港利用税は香港国際空港を利用する際に支払う税金のことで、通常は航空チケット購入の際に加算されます。12歳未満は空港利用税が免除されています。9. 自動車登録税

自動車登録税は新車または輸入した車を初めて登録する際にかかる税金で、税率は課税評価額(車の価値)に対して40~115%の累進課税で計算されます。10. 賭博税

競馬、マークシックス、サッカーくじを運営するジョッキークラブに課される税金です。賭け金・収入・収益に対して税金が課されます。アジア主要国の税金と最高税率を比較

香港、日本、中国、シンガポールの税金と最高税率を比較してご案内します。香港はアジア主要国の中でも税率が低く、税金の種類も少なくシンプルな地域となっています。

| 税目 | 香港 | 日本 | 中国 | シンガポール |

|---|---|---|---|---|

| 法人税 (事業所得税) |

16.5% +HKD2,000/年 |

約30% (実効税率) |

25% | 17% |

| ロイヤルティ課税 (所得税) |

あり | あり | あり | あり |

| 給与所得税 | 17% | 55% (地税+復興税含む) |

45% | 22% |

| みなし所得制度 | あり | あり | あり | あり |

| 配当課税 (配当、利子) |

なし | 約20% | 10% | なし |

| キャピタルゲイン税 (譲渡益課税) |

なし | 約20% | 10% | なし |

| 不動産所得税 | あり | あり | あり | あり |

| 印紙税 | あり | あり | あり | あり |

| 固定資産税 | あり | あり | あり | あり |

| 物品税/関税 | 物品税4種 | 95分類以上 | 5,000分類以上 | 物品税8種 |

| 空港利用税 | HKD120 | 約HKD140 | 約HKD90 | 約HKD110 |

| 自動車登録税 | あり | あり | あり | あり |

| 賭博税 | あり | あり | あり | あり |

| 消費税 | なし | 10% | 17%(VAT) | 7%(GST) |

| 贈与税 | なし | 55% | なし | なし |

| 上記以外の税金 | なし | 20種以上 | 10種前後 | 外国人労働者税 |

| 香港 | 日本 | 中国 | シンガポール | |

|---|---|---|---|---|

| 税目:法人税(事業所得税) | ||||

| 16.5%+ HKD 2,000 /年 |

約30% (実効税率) |

25% | 17% | |

| 税目:ロイヤルティ課税(所得税) | ||||

| あり | あり | あり | あり | |

| 税目:給与所得税 | ||||

| 17% | 55% (地税+復興税含む) |

45% | 22% | |

| 税目:みなし所得制度 | ||||

| あり | あり | あり | あり | |

| 税目:配当課税(配当、利子) | ||||

| なし | 約20% | 10% | なし | |

| 税目:キャピタルゲイン税(譲渡益課税) | ||||

| なし | 約20% | 10% | なし | |

| 税目:不動産所得税 | ||||

| あり | あり | あり | あり | |

| 税目:印紙税 | ||||

| あり | あり | あり | あり | |

| 税目:固定資産税 | ||||

| あり | あり | あり | あり | |

| 税目:物品税/関税 | ||||

| 物品税4種 | 95分類以上 | 5,000分類以上 | 物品税8種 | |

| 税目:空港利用税 | ||||

| HKD120 | 約HKD140 | 約HKD90 | 約HKD110 | |

| 税目:自動車登録税 | ||||

| あり | あり | あり | あり | |

| 税目:賭博税 | ||||

| あり | あり | あり | あり | |

| 税目:消費税 | ||||

| なし | 10% | 17%(VAT) | 7%(GST) | |

| 税目:贈与税 | ||||

| なし | 55% | なし | なし | |

| 税目:上記以外の税金 | ||||

| なし | 20種以上 | 10種前後 | 外国人労働者税 | |