香港での記帳と経理の代行サービス

香港と日本の経理業務に大きな違いはありませんが、経理や記帳をおこなうには香港の会計規則や簿記の知識が必要です。香港の会社法には会計と監査の規定があり、不適切な処理には罰金などが科せられるため、企業は知識のある経理人材を雇用するか、専門家のアドバイスを受けながら記帳をおこないましょう。当社の記帳と経理サービスの範囲は広く、決算書作成まで対応しています。

一定の会計知識を持つ香港人の給料は約2万5000香港ドルからですが、香港には記帳や経理の求人が非常に多く、香港人は好条件の求人へと転職していく傾向が強いため、人材確保や記帳品質の管理には大変苦労します。そのため、社内の経理スタッフが絶対に必要という状況でない限りは、外部の経理代行サービスをうまく活用して「品質キープ、コスト削減、不正防止」を考えていく方が得策となる場合が多いといえます。

当社の月次記帳サービス利用者の平均価格は月額4000香港ドル、1年分まとめて処理をする年次記帳の平均価格は9000香港ドルとなっています。社内スタッフのように日々の経理業務をサポートする場合は月額1万香港ドルが平均価格であり大幅なコスト削減が実現できます。お客様の担当となるスタッフは、香港会計を熟知する経験豊富な日本人となりますので、日本語対応はもちろん、記帳のみならず会計監査や税務申告もスムーズに進むようにサポートしています。目次

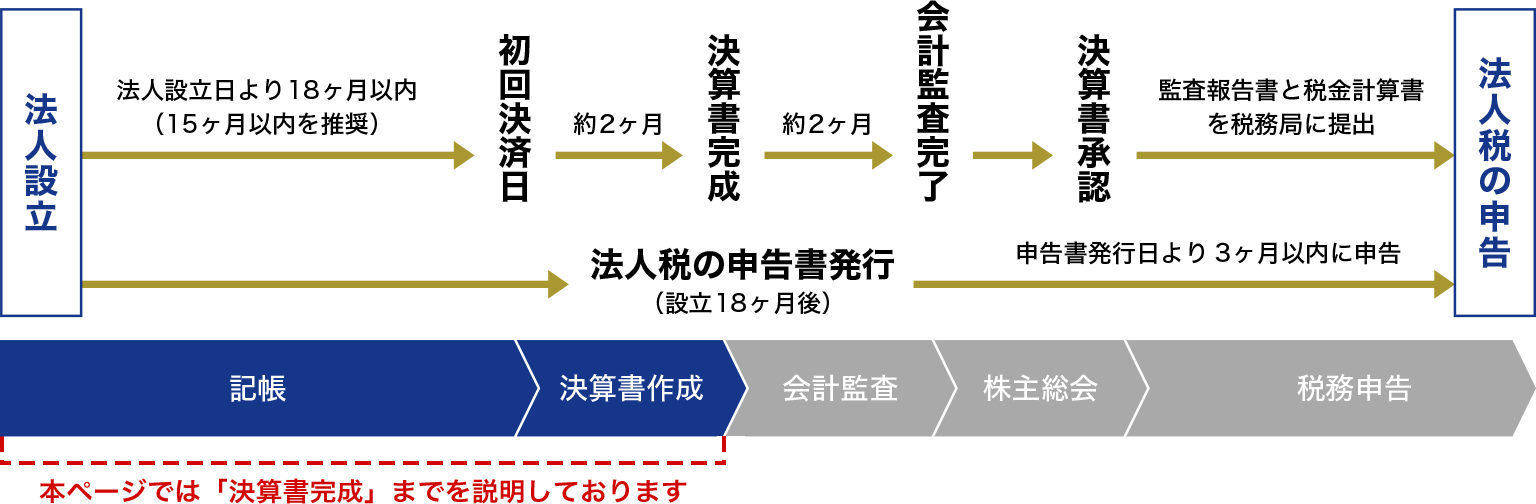

会計記帳から税務申告までの流れ(非常に重要)

香港会社を維持・継続するために、会計記帳から税務申告までの基本的な流れを理解することが非常に重要です。

法人設立から初回の税務申告までの流れ

香港会社は法人設立日から18ヶ月以内(多くの企業は余裕をもって15カ月以内)に初回決算日を設定しなければなりません。初回決算日が過ぎた後は、会計記帳をして決算書作成を2ヶ月以内に終わらせ、香港の監査人(公認会計士・監査法人)に会計監査を依頼します。会計監査は約2ヶ月で完了となり、その後、株主総会と税務申告をして香港会社を維持・継続していきます。会計監査と株主総会については会計監査の詳細ページ、税務申告については法人税と税務申告の詳細ページにて詳しく説明しています。

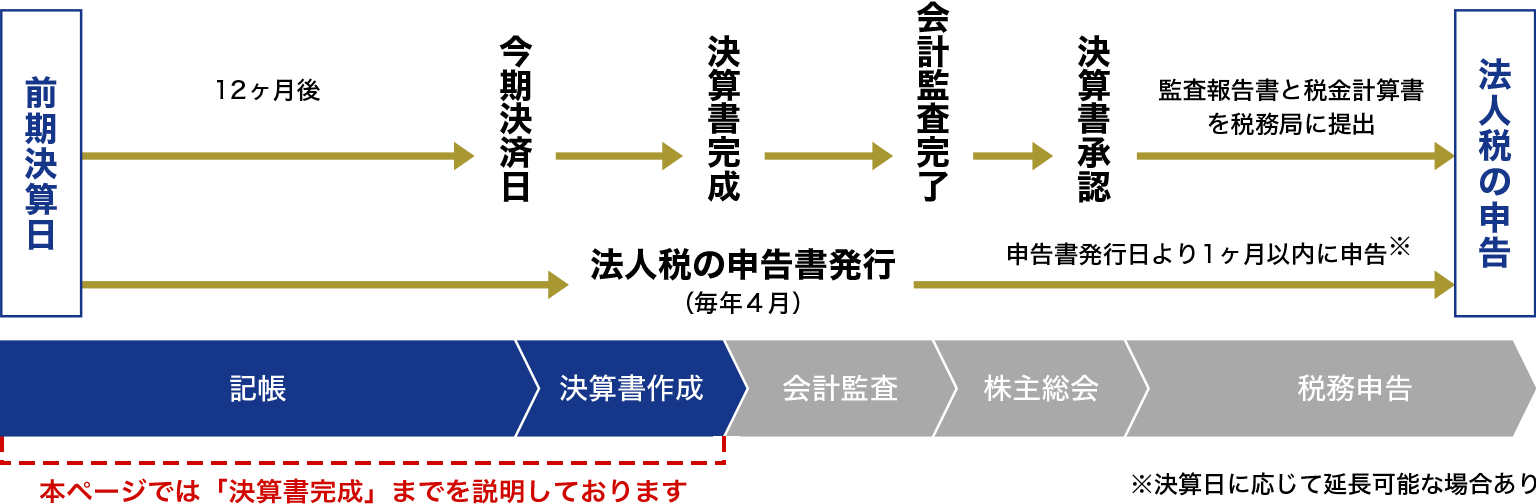

2回目以降の決算の流れ

記帳・経理代行サービスの費用と内容

当社の記帳・経理代行サービスを活用すれば、会計業務がスムーズに進むだけでなく、大幅なコスト削減も期待できます。単なる取引仕訳やデータ入力をおこなうのではなく、香港の会計規則に沿った決算書(財務諸表)の作成までが作業に含まれています。気になる点は直ぐに報告して適切なアドバイスをおこないます。

記帳費用は仕訳数を元に計算しています。仕訳とは領収書や伝票などを勘定科目ごとに分類する作業、仕訳数とは分類をおこなった数のことですが、各社で計算方法に違いがあるため、まずは無料見積もりをご依頼ください。当社では日系企業ナンバー1の高品質と低価格を追求しています。

| 記帳代行の費用 | 月額 500香港ドル より | サービス内容 | 取引の仕訳 / 会計ソフトへの入力 / 決算書(財務諸表)の作成 |

|---|---|

| 記帳で使用する書類 | 銀行月次報告書(ステートメント) / 請求書 / 領収書 / レシート / 小切手コピー / 現金出納帳 / 減価償却、棚卸し / 給与計算書 / その他会社の収支の根拠となる書類 |

参考価格表

| 月間仕訳数 | 記帳頻度(月額) | 記帳頻度(年額) |

|---|---|---|

| 10本未満 | HK$2,000〜 | HK$3,000〜 |

| 50本未満 | HK$4,000 | HK$12,000 |

| 100本未満 | HK$6,000 | HK$18,000 |

| 100本以上 | 別途お見積り | 別途お見積り |

※全ての資料が揃わない場合、不足資料がある場合などは可能な限りお伝えください。

経理サービスの費用と内容(フルサポートをお求めの方へ)

経理業務の一部または全部を依頼したい方は経理サポートをご活用ください。当社が御社の経理部門となり、与えられた経理業務を正確に実行します。以下の業務範囲の中に依頼したい業務がない場合はお気軽にご相談ください。

| 経理サポート費用 | 月額 5,000香港ドル より | サービス内容 | 記帳業務だけでなく、経理業務の一部または全部をおこないます |

|---|---|

| 可能な業務範囲 | 請求書発行 / 未収未払金の管理 / 小切手の発行や入金 / 送金の銀行登録 / 給与とMPF計算 / 従業員所得申告 / 個人所得申告など |

香港会計の「基本原則」と「会計基準」について

香港会計の「基本原則」と「会計基準」は、決算書を作成する際に必要となる知識であり、香港法人の会計担当者は基本的なルールを理解していなければなりません。適切な担当者がいない場合は当社のような会計サポート会社に依頼するのが一般的です。

基本原則は会社条例第622章第9部で定められており、「日々の入出金、資産、負債を記録すること」、「財務状況をいつでも合理的な精度で開示できること」、「決算書に対して取締役が保証できること」、「子会社の財務状況を把握すること」などが記されています。これは香港会計の大枠ルールのことであり、実際に記帳や決算書作成をおこなう際には、基本原則に準じて社内ルールを決めていく必要があります。また、日本との大きな違いは、すべての香港法人に対して「会計帳簿の作成、保管、監査、取締役の承認」が義務付けられていることです。会社条例に違反すると、会社と取締役に罰金や懲役が科せられますので、適切な会計処理をしなくてはなりません。

会計基準は一般的に香港公認会計士協会(HKICPA)が作成する「香港財務報告基準(HKFRSs)」のことを指し、国際財務報告基準(IFRS)とほぼ同一の基準と解釈で構成されています。また、香港の会計基準は会社規模によって以下の3種類に分類されます。

- 香港財務報告基準(HKFRSs):財務報告標準・会計標準・解釈指針で構成された基準

- 中小企業財務報告基準(HKFRSs for SME): HKFRSsを中小企業向けに簡素化した基準

- 私的会社香港財務報告基準(HKFRSs for PE):中小企業の条件に該当しない個人企業等に適用される基準

社内で記帳をおこなう場合(日本との違いや注意点)

香港と日本の経理業務に大幅な違いはないため、標準的な日本の記帳業務を理解している方は同様の方法で香港会社の記帳業務をおこなっても構いません。社内で会計記帳を終わらせることで、会計費用の大幅なコスト削減が期待できます。ただし、日本とは会計基準が異なる部分もあるため、最終的には香港の会計基準に調整する必要があります。(日本の会計ソフトの使用したい方は、使用する会計ソフトで問題が発生しないか事前に確認してください。)

なお、会計監査時に不適切な会計処理と見做されることのないよう、会計処理での注意点をまとめました。

証憑書類(取引書類)と保管

会計監査では、証憑書類(請求書等の経理書類)と財務諸表の確認があります。証憑書類は客観的でありその根拠が明確である必要があります。証憑書類は、税務申告日より7年間保管するように税務条例で定められています。税務調査時に、書類紛失や不適切処理を認定された場合は罰金の対象となる可能性があります。勘定科目

適切な勘定科目を設定する必要があります。使途が不明確な支出を雑収入や雑費、役員の仮受仮払い等にまとめて計上することは避ける必要があります。税務上の損金で落とせるかが不明確な場合は、別の勘定科目を作成のうえ分類し、あとでわかり易く記帳することをお勧めします。交際費等の経費

売上に関わる費用は基本的に経費として損金算入ができます。(設立以来、売上がない場合は損金算入することはできません)交際費についても、売上に関わる支出であれば無制限に損金算入をおこなえますが、領収書とともに相手先や内容などを明記することが必要です。各種契約書(技術、サービス、業務委託等)

契約の料金設定やサービスの根拠の正当性を明確にし、いつでも説明ができるようにしておく必要があります。預金や未収未払残高

会計監査では必ず残高確認がありますので、現金・預金残高・在庫・取引先への支払い残高は適時照合し、エビデンスを残すことで監査がスムーズに進みます。長期的な未収未払残高については、妥当性(理由や決済予定など)を明確にしておく必要があります。不正行為や税務調査

架空取引や違法取引、例えば故意に利益を移転するような処理や資金洗浄などの不正が発覚した場合、各政府機関からの罰則があります。また、業務委託費/交際費/仕入/為替差損などの経費の過大計上、売上原価率の大きな変動などは税務調査の対象となる可能性があります。上記に加え、海外との取引が発生する場合は、移転価格税制、マネーロンダリング法、OECDのガイドラインなどを意識し、以下の点に注意して会計処理をおこなう必要があります。

国外関連者取引

関連会社との取引は移転価格の検証対象になるため特に注意が必要です。減損処理

減損の基準が比較的明確に定められているため、過度な資産計上をしないようにしなければなりません。会計監査時に指摘された場合は、監査修正をおこなうか、客観的根拠を示す必要があります。引当処理

在庫や売掛金など将来的に確実に実行されることが保証できればその金額を引き当てることができます。裏付けとなる資料は必要です。ロイヤリティ

知的財産にかかるロイヤリティは課税の扱いが異なるため、その計算方法なども明確にし、計上する必要があります