香港の法人税と税務申告のサポート

香港会社には法人税(事業所得税、Profit Tax)の申告が義務付けられており、法人税は香港を源泉とした事業利益に対して課税されます。香港は日本に比べて税制上のメリットが沢山ありますが、申告遅延や未申告の発覚により「罰金・推定課税・裁判所への出廷」などの厳しい罰則があるため注意が必要です。税務申告に不安がある方は当社の税務申告サポートをご利用ください。

香港税制の主なメリットには、「低税率な法人税、8.25%と16.5%の二段階税率」、「オフショア所得、キャピタルゲイン、配当金が非課税」、「繰越欠損金の期限が無く永続的に繰り越し可能」、「事業に関わる交際費は上限なく損金として計上可能」、「相続税、贈与税、消費税、住民税に相当する税金が無い」の5つがあります。目次

会計記帳から税務申告までの流れ(非常に重要)

香港会社を維持・継続していくためには、会計記帳から税務申告までの基本的な流れを理解することが非常に大切です。

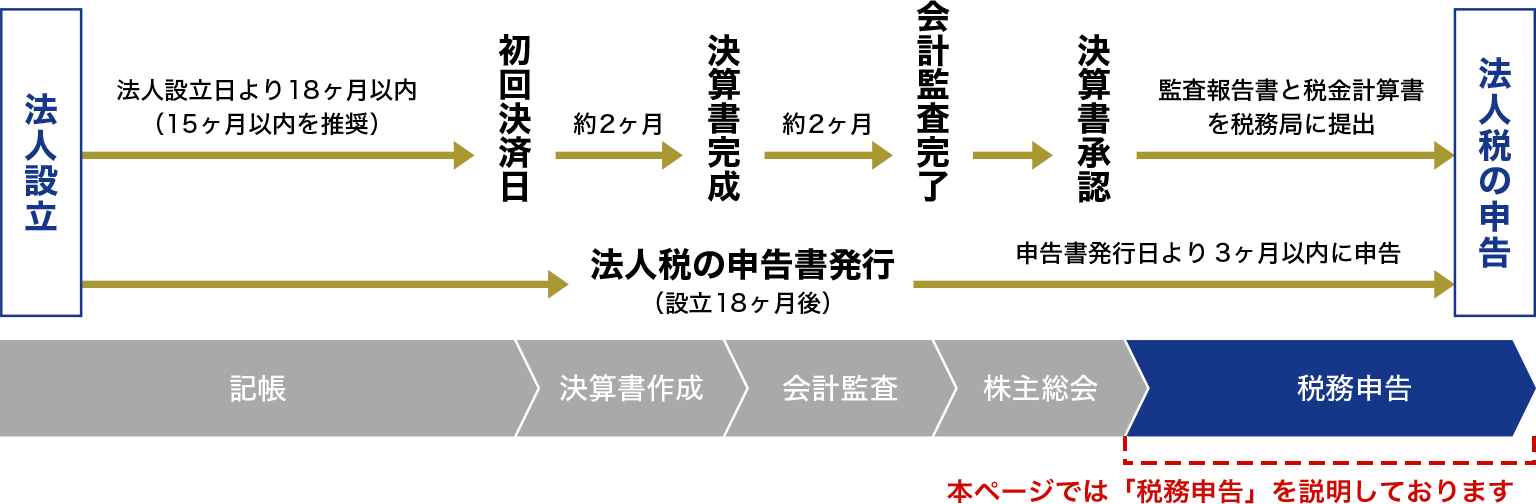

法人設立から初回の税務申告までの流れ

香港会社は法人設立から18ヶ月以内(多くの企業は余裕をもって15カ月以内)に初回決算日を設定しなければなりません。初回決算日が過ぎた後は、「会計記帳、決算書作成、会計監査、株主総会」を約4ヶ月で終わらせて税務申告をおこないます。法人税の申告書は、法人設立から約18ヶ月後に発行され、発行日から3ヶ月以内に税務申告を完了させて香港会社を維持・継続していきます。

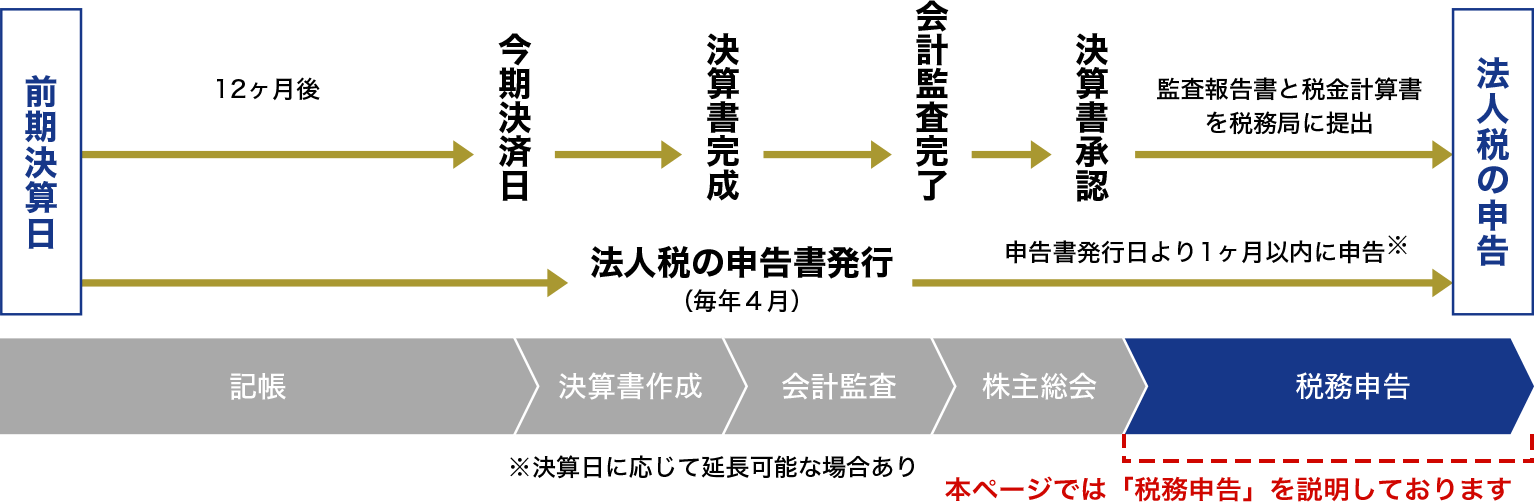

2回目以降の決算の流れ

2回目の決算日は初回決算日の12ヶ月後、3回目は2回目決算日の12ヶ月後となります。法人税の申告書は、基本的に毎年4月に発行され、発行日より1ヶ月以内に税務申告をおこなうのが通常です。(会社決算日に応じて税務申告期限日を延長することも可能)

以下より税務申告の具体的な解説に入ります。税務申告は、会計監査と株主総会の後におこなう会計フェーズです。株主総会が完了するまでの会計フェーズは記帳と経理ページ、または会計監査のページをご覧ください。香港の法人税と経費についての概要

香港の法人税(事業所得税、Profit Tax)は、居住・非居住者に関係なく香港を源泉とした事業利益に対して課税されます。キャピタルゲインなどの資本や資産から生じる利益(配当、譲渡、利子等)、香港を源泉としない所得(オフショア所得)は香港では非課税となります。香港の標準税率は法人16.5%、非法人(個人事業主・パートナーシップ)15%です。2018年からは二段階税率が制定され、200万香港ドルまでの課税所得に対しては法人8.25%、非法人7.5%の軽減税率が適用されました。軽減税率は、グループ企業はグループ内の一社に限り適用できます。

| 課税所得 | 法人 | 非法人 |

|---|---|---|

| HKD2,000,000以下 | 8.25% | 7.5% |

| HKD2,000,000を超えた金額 | 16.5% | 15.0% |

経費については、繰越欠損金に期限が無く、翌年度以降の利益と相殺していくことができます。事業に関する交際費などは上限なく税務上の費用として認められますが、投資などのキャピタルロスは税務上の損失にはなりません。また、知的所有権のロイヤリティを香港外へ支払う場合は源泉税が課されます。ロイヤリティの支払額は損金算入できますが、30%がみなし所得として課税されるため、実効税率として4.95%(=16.5%×30%)の法人税が課されます。

欠損金(税務上の赤字)には繰越期限が無く、翌年度以降の利益と相殺していくことができます。事業に関する交際費などは上限なく税務上の費用として認められますが、投資などのキャピタルロスは税務上の損失にはなりません。また、知的所有権のロイヤリティを香港外へ支払う場合は源泉税が課されます。ロイヤリティの支払額は損金算入できますが、30%がみなし所得として課税されるため、実効税率として4.95%(=16.5%×30%)の法人税が課されます。当社の税務申告サポートの費用と流れ

税務申告のサポート費用(※会計監査サポートの利用者は無料)

| 法人税の申告 (Profit Tax Return) |

500香港ドル /件より | 雇用主支払報酬申告書 (Employer’s Return) |

1,000香港ドル より(500香港ドル/従業員1名) |

|---|

法人税と雇用主支払報酬の申告から納税までの流れ

1回目の法人税の申告書は会社設立から約18カ月後に登記住所宛に届きますので、受け取りから3カ月以内に必要事項を記入して「会計監査報告書、税務計算書」とともに税務局に提出します。2回目以降は毎年4月に申告書が届き、1カ月以内に申告するように書かれていますが、決算日に応じて申告期限の延長が可能です。法人税の申告後は、3か月以内に納税額が記載された査定通知書(納付書)が届くのが通常で、通知内容に従い納付をおこないます。

また、香港は予定納税制度を採用しており、納税時には「当期分の納税額」と「来期分の予定納税額」を納付することになります。詳細は下記で説明しますがおおまかに、当期分の納税額が1万香港ドルであれば、来期分の納税額も1万香港ドルと計算され、納税は2万香港ドルとなります。そして、翌年の会社利益が0であれば、支払い済みの予定納税額の1万香港ドルは還付されるという仕組みです。

雇用主支払報酬申告書(Employer’s Return、BIR56A/ IR56B)は、毎年4月に雇用主宛へ発行され、前年度の従業員や役員の給与額やその他手当などを記入し、申告書発行日から1カ月以内に税務局へ提出する必要があります。

当社の税務相談・税務申告の流れ

- メールやお電話で税務申告や税務相談のお問合せをいただきます。

- お問合せ内容への回答、または頂きたい情報や書類をご案内します。

- 提出いただいた情報や資料からお見積りをします。

- ご依頼内容に合わせて、税務サポートを実行します。

- 実務作業が完了次第、お客様に報告をしてサポート完了となります。

申告日の延長、申告書の発行、異議申し立て

法人税の申告日を延長したい場合は、以下表を参考に会社決算日に応じて法人税の申告期日を延長します。延長申請は「会社名、会計年度、税務番号、決算日、希望延長日、役員の署名」を記載したレターを作成し、税務局に提出しておこないます。

| 会社決算日 | 延長後の申告期限 |

|---|---|

| 4月~11月 | 延長できない |

| 12月 | 翌年8月15日まで延長可 |

| 1月~3月(黒字の場合) | 同年11月15日まで延長可 |

| 1月~3月(赤字の場合) | 翌年1月31日まで延長可 |

法人税の申告書について。未開業、休眠中、課税利益がないことを申告した会社は、翌年より法人税申告書が届かなくなることがあります。法人税の申告書が必要な方は、税務局に連絡をして申告書を取得することになります。課税利益が発生した場合は、その年度の決算日から4カ月以内に法人税を申告しなければなりません。保有する不動産を売却した場合はその年度の決算日から1ヶ月以内に法人税の申告をしなければなりません。

異議申し立てについて、税務局から届いた査定通知書の内容に誤りや認識の違いがある場合は、その理由と要望を記載し、納付書の発行日から30日以内に異議申し立て(オブジェクション)をおこなうことができます。また、予定納税年度の課税所得が前年度と比較して確実に下回る場合、税務局が定める条件により予定納税額の一部または全額の納付を先送りできます。予定納税額の先送り申請の期日は予定納税額の支払い期日の28日前、あるいは予定納税額の発行通知から14日以内となります。会計記録の保管ルールと税務局の調査権限

税務調査と対象期間

税務局はAFAL(ASSESS FIRST AND AUDIT LATER)というシステムで、税務の審査、調査、査察案件の抽出を合理化しています。AFALとは、「香港会社は会計監査後に税務局へ法人税を申告し、税務局は申告内容に基づいて法人税の納付書を発行、その後、税務局は申告内容に問題がないか監査をおこなうことができる」という一連の仕組みのことを言います。

なお、香港の税法では税務申告年度の会計記録を7年間保管しなくてはならないというルールがあります。香港の税務局は税務申告年度から6年さかのぼり税務調査をすることができ、悪質な場合は10年間さかのぼって調査をおこなう権限を持っていますので、会計記録は大切に保管してください。オフショア所得の申告(オフショアクレーム)

オフショア所得とは香港以外を源泉とした所得のことであり、香港ではオフショア所得は非課税となります。オフショア所得を非課税とするためには、所得の源泉が香港以外であることを税務局に申請して認定してもらう必要があります。この税務局への申請をオフショアクレームと言います。

オフショアクレームをお考えの場合、監査をおこなう前に課税所得が発生しないことを記載した監査報告書を作成するよう監査人に依頼する必要があり、法人税の申告書上でも課税所得をゼロとして申告します。申告後、税務局からオフショア所得であることを確認するための質問状が届くことがほとんどであり、申告者は質問状の内容に合わせて具体的な説明や資料を提出しなくてはなりません。オフショアクレームが認められた場合、対象所得は非課税となります。税務申告におけるその他の注意点

税務申告の遅れによる推定評価課税

税務局が定めた期日内に税務申告が完了しなかった場合、推定評価額が課税額として決定されてしまいます。推定評価額が記入された査定通知書が発行され、その内容に不服がある場合は異議申し立てとともに速やかに税務申告をおこなうことで納税額の修正が認められることがあります。税務申告違反による罰則・罰金など

税務申告の遅延や不正、支払いの遅れが発覚すると、税務局より違反通知(IRC 1802)が届きます。違反通知には、違反内容と起訴されないための条件、罰金(最高10,000及び前年度利益の3倍)などが記載されています。万が一、起訴されてしまうと裁判所より出廷要請を受けます。

過失による法人税の不正申告や、不適切な移転価格の取引が発覚した場合は、罰金として補加税(Additional Tax)が課されることがあります。このようなケースでは税務調査や査察の対象となる可能性があり、重度な違反が発覚した場合は規定の計算方法により更に罰金が課せられることがあります。